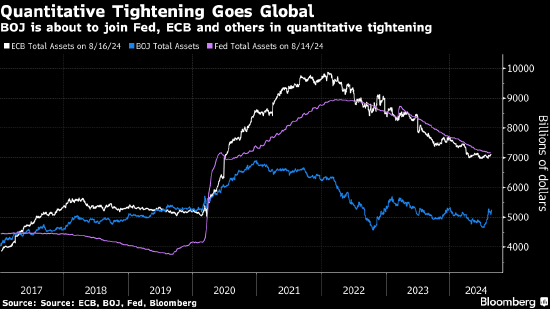

在过去二十年探索了多个未知领域后,发达国家的中央银行正在进入一个新阶段:首次联合实施量化紧缩政策。

日本央行上个月决定在未来几年稳步缩减债券持有量,意味着该行与美联储、英国和欧洲央行将在同一时期缩表。虽然各个地区缩表情况有所不同,但都涉及央行从经济体中回笼疫情期通过购债所注入的流动性。

当2019年美联储首次缩表时,货币市场突然陷入混乱,决策者被这个局面打了个措手不及。虽然鲍威尔曾表示美联储从中汲取了教训并许诺会在麻烦出现之前暂停行动,但谁也不能保证会一帆风顺,特别是在投资者面临全球流动性枯竭的情况下。

标准银行G-10策略主管,在外汇和固定收益策略方面有40年经验的Steven Barrow表示,“美联储可能再次遇到问题,而其他国家央行还没有经受过考验”。

许多华尔街人士预计,随着美联储转向降息,缩表再过几个月就要完全结束了。

美联储会议纪要显示,在上个月的政策会议上,“几位”决策者强调了在美联储缩表时监控货币市场状况的重要性。

最近融资市场的压力迹象增强了对美联储结束缩表的预期。Barrow在最近给客户的一份报告中写道,8月初全球股市大跌可能是对缩表潜在影响的一个警告信号。

Barrow写道,“早些年,央行通过购买债券为经济注入了大量流动性,其中一部分被用于投资股票等风险较高的资产。但现在,这些央行的资产储备正在减少,这给投资者带来了挑战。”

不同阶段

日本庆应义塾大学经济学教授Shirai指出,许多央行现在都在下调利率,这应该有助于缓和量化紧缩对债券价格造成的下行压力。

主要发达经济体的央行处于不同的缩表阶段,普遍预计美联储将在未来几个月内退出量化紧缩,而日本央行的量化紧缩才刚刚开始。

虽然存放在美联储的银行准备金看起来相当可观,高达3.3万亿美元,但一些市场参与者强调出现令人担忧的裂缝的风险,害怕5年前的情况重演。如果真的出现严重的融资压力,美联储现在的流动性支持不是2019年可比,央行有足够能力来应对突发情况。

在欧洲,欧洲央行已停止对部分到期债券进行再投资,但仍认为有必要继续持有部分债券。今年早些时候,官员们同意了一个新的政策框架,涉及一个“结构性”投资组合,将与贷款操作一起帮助向金融体系提供流动性。

最激进

与美联储一样,加拿大央行的缩表已经持续两年多。据加拿大帝国商业银行分析,从今年的市场情况看,缩表已经对短期融资市场功能性损害,迫使央行不得不出手干预。但加拿大央行将这情况归咎于其他原因,称缩表不是造成关键利率上行压力的一个重要因素。

副行长Carolyn Rogers上月表示,由于资产负债表尚未“正常化”,央行将继续实施量化紧缩。

英国央行对资产负债表实现“正常化”的决心比加拿大还要坚定,该行采取了最激进的做法,不但减少了到期债券再投资,而且主动抛售投资组合中的债券。为了解决市场流动性问题,英国央行鼓励银行业使用一系列贷款工具,以便在需要时从央行处获得资金。

波动率飙升

日本是缩表新手。该国央行上个月才宣布计划在不到两年的时间,将债券持有量减少7%到8%(其中已经考虑了到期债券的数量)。花旗集团估计,到2025年3月底,日本央行资产负债表规模将减少10万亿日元(690亿美元)。日本央行承诺,在实施过程中将保持灵活性并将于明年6月评估该计划。

鉴于公共债务水平在新冠疫情期间飙升,一些观察人士认为政府可能向央行施压,要求央行放慢缩表以维持对国债市场的支持。

“即便不是所有政府,大多数政府都迫切需要公共融资和发债,”Eurizon SLJ Capital首席执行官Stephen Jen表示。“面对这种压力,央行如何能全面实施缩表计划呢”。

“如果全球量化紧缩持续到2025年,很可能会继续引发波动率飙升,”Swiss Re Institute驻苏黎世的首席经济学家Haegeli表示。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号