格林大华期货研究所 王骏

(交易咨询资格号:Z0021220)

是我国重要的特色农产品,生产和消费基本集中在我国,2022/2023年产季我国红枣产量603万吨,表观消费量601万吨。6月21日红枣期权首日挂牌合约包括标的月份为2409、2412及2501的红枣期权合约。上市红枣期权,能够为红枣“保险+期货”试点提供场内期权对冲工具,降低风险对冲成本,在保障果农收益的前提下减少保费支出。

根据Mysteel农产品网资讯的初步统计,2024年产季新疆主产区的灰枣产量为56.32万吨,较2023年产季大幅增加 23.08万吨,特别是增幅高达60%以上,对于即将到来的红枣收获季的价格将形成利空影响。红枣期货月K线显示连续五个月下跌,9月份又是连续下跌,已经跌至9300元/吨。今年产量大幅回升背景下,红枣价格走势类似2019年和2020年同期走势,2024年的红枣期货价格也就是偏弱的价格走势。操作上可以背靠10000元-11000元一线卖出看涨期权同时买入看跌期权。

一、期权基本策略与作用

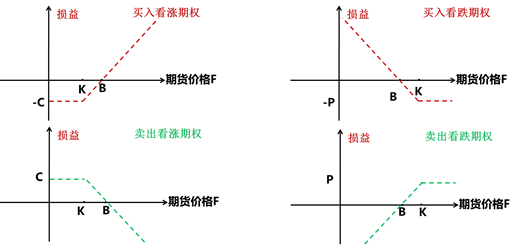

图:期权四大基本策略图

资料来源:格林大华期货研究所

期权是一种衍生性金融工具,指买方向卖方支付权利金后拥有的在未来一段时间内(美式期权)或未来某一特定日期(欧式期权)以事先规定好的价格(行权价格)向卖方购买或出售一定数量的特定商品的权利,但不负有必须买进或卖出的义务(即期权买方拥有选择是否行使买入或卖出的权利,而期权卖方都必须无条件服从买方的选择并履行成交时的允诺。

期权交易起始于十八世纪后期的美国和欧洲市场。随着期权合约的标准化,期权合约可以方便的在交易所里转让给第三人,并且交易过程也变得非常简单,最后的履约也得到了交易所的担保,这样不但提高了交易效率,也降低了交易成本。1983年1月,芝加哥商业交易所(CME)提出了S&P500股票指数期权,纽约期货交易所也推出了纽约股票交易所股票指数期货期权交易,随着股票指数期货期权交易的成功,各交易所将期权交易迅速扩展至其它金融期货上。自期权出现至今,期权交易所已经遍布全世界,其中芝加哥期权交易所(CBOE)是世界上最大的期权交易所。

国内首只期权上市经过一年多的模拟测试后,上证50ETF期权于2015年2月9日在上海证券交易所上市。这不仅宣告了中国期权时代的到来,也意味着我国已拥有全套主流金融衍生品。2017年3月31日,期权作为国内首只商品期货期权在大连商品交易所上市。

期权的基本交易策略包括了买进看涨期权、卖出看涨期权、买进看跌期权以及卖出看跌期权四种。

期权主要有如下几个构成因素:

(1)标的资产

(2)执行价格(又称履约价格,敲定价格〕。期权的买方行使权利时事先规定的标的物买卖价格。

(3)权利金。期权的买方支付的期权价格,即买方为获得期权而付给期权卖方的费用。

(4)履约保证金。期权卖方必须存入交易所用于履约的财力担保。

(5)看涨期权和看跌期权。

看涨期权,是指在期权合约有效期内按执行价格买进一定数量标的物的权利;

看跌期权,是指卖出标的物的权利。当期权买方预期标的物价格会超出执行价格时,他就会买进看涨期权,相反就会买进看跌期权。

每一期权合约都包括四个特别的项目:标的资产、期权行使价、数量和行使时限。

二、2024年红枣期价季节性趋势弱化

数据来源:WIND、格林大华期货研究所整理

红枣价格季节性走势较为明显,每年的10月至次年的2月是红枣消费的季节性旺季,10月份开始,时令水果上市数量逐步减少,天气逐步转冷后人们对于滋补品的需求出现提升,以及元旦、春节消费旺季降至,红枣消费逐步趋旺,年后,贸易商有个二次补库小高潮,因此直至次年2月份,红枣消费均较为旺盛。

次年3月份起天气转暖后,时令水果逐步上市,人们对于滋补品需求减少,红枣逐步步入季节性消费淡季。且天气转暖后4月下旬红枣需入冷库存储,出于对成本的考虑,部分贸易商将不入冷库的差货进行甩卖,红枣现货价格易承压下行,总体上3-6月红枣期价下跌概率较高。目前新疆二茬花坐果明显优于去年同期,但是近期的降水预警或对后市红枣的质量产生一定影响,具体情况仍需持续关注。

2019年4月30日上市以来,红枣期货价格具有明显的季节性特点,在一年中呈现出“春冬高,夏秋低”的趋势。主要是因为每年的10月至次年2月为销售旺季,价格较高;而3月至9月为销售淡季,价格较低,2024年春季仍然符合这一规律。通常来说端午节、中秋节、国庆节等传统节假日需求会增加,目前红枣价格仍然处于回落当中,如果中秋节前后红枣价格仍然没有企稳反弹,则节后红枣大概率会补跌,特别是今年产量大幅回升背景下,红枣价格走势类似2019年和2020年同期走势,也就是偏弱的价格走势。因此,今年红枣期货和现货价格可能呈现弱于最近三年的情形,产业链企业的卖出保值要综合运用红枣期货和红枣期权进行。

三、新产季主产区丰产成定局

根据新疆自治区当地红枣产业链企业的调研数据,新疆红枣主产区呈现积温较高,枣树生长期提前,枣果较往年明显偏大,相比上一年度新疆南疆地区各灰枣产区的枣果以小丁丁和枣花为主,米大小的枣果都不多,较大的枣果更是少见。2024年8月份南疆地区很多枣园的枣果个头较大,即使遇到高温天气,也不容易落果;今年枣树挂果情况好于去年,产量也将高于去年,但整体不及前年。

1.阿克苏地区(不含兵团)正常年份灰枣产量在10万吨。新疆自治区当地红枣产业链企业的调研发现整体挂果情况良好,当地种植水平参差不齐,导致挂果情况分化;环割时间存在差异,也对枣树挂果产生影响,但今年整体的挂果情况好于去年,预计今年枣园灰枣产量在800公斤/亩。

2.兵团第一师正常年份灰枣产量在14万吨。枣园整体挂果情况良好,枣果数量明显多于去年同期,预计亩产在800公斤以上;兵团第三师兵团正常年份灰枣产量在18万吨,该师的灰枣亩产高,品质好,种植面积稳定,往年的销售价格高于其他产区,并且是新疆核心灰枣产区,预计亩产在800公斤以上。

3.喀什地区麦盖提县正常年份灰枣产量在8万吨,是喀什地区重要的灰枣产区,今年麦盖提县灰枣产量预计能够恢复到600公斤/亩的正常水平。

4.喀什地区岳普湖县岳普湖县正常年份有约2万吨的灰枣产量,横向比较来看岳普湖县枣园挂果情况不及兵团第三师。

5.巴州若羌县(含兵团)正常年份灰枣产量在8万吨。今年若羌县枣园挂果情况整体较好,与去年同期相比大幅好转。

总之,通过新疆当地企业的8月份的调研,新疆自治区今年产季灰枣丰产是确定的。另外,根据Mysteel农产品网资讯的初步统计,2024年产季新疆主产区的灰枣产量为56.32万吨,较2023年产季大幅增加 23.08万吨,特别是增幅高达60%以上。这是最近五年来最大的产量增长年份,对于即将到来的红枣收获季的价格将形成利空影响。

图 新疆自治区红枣各主产区2024年产季的产量预估

数据来源:Mysteel;格林大华期货研究所

据Mysteel初步统计,2024产季新疆灰枣产量为56.32万吨,较2023产季增加 23.08万吨,增幅超过60%。根据格林大华期货在9月初对新疆自治区的实地调研,今年在主产区出现挂树的裂果上升,部分地区出现5%-10%的裂果率,这个比例要高于2023年,同时目前红枣进入了上干阶段,新季红枣采收时间将可能出现提前,新季产量和质量还存在不确定性。

四、9月上半月八个交易日下跌

图:红枣期货2501合约日K线走势

数据来源:WIND、格林大华期货研究所整理

图:红枣期货01合约月K线走势

数据来源:WIND、格林大华期货研究所整理

9月以来10个交易日出现八个交易日下跌,9月11-12日小幅反弹,郑州商品交易所红枣期货主力合约2501和2505合约均是低开低走,累计分别下跌10%左右,均跌破了9300元关口,其中主力合约2501价格已经临近9300元/吨,而且是增仓下跌。2024年以来,红枣期货01合约累计下跌40%,05合约累计下跌40%。

五、熊市价格价差期权原理

持有牛市价差期权的投资者预期标的资产价格上升,与此相反,持有熊市价差期权的投资者预期标的资产价格下降。与牛市价差期权类似,熊市价差期权策略可通过购买某一执行价格的看涨期权并出售另一执行价格的看涨期权来构造。然而,在熊市价差期权策略中,所购买的期权的执行价格高于所卖出的期权的执行价格,如下图中的实线为熊市价差期权的盈亏曲线。利用看涨期权构造的熊市价差期权可以获得一个初始的现金流入(忽略保证金的要求),这是因为出售低执行价格看涨期权的价格高于购买高执行价格看涨期权的价格。

图 利用看涨期权构造熊市价差期权

假定执行价格为 和 ,且 。如果标的资产价格高于 ,收益为负,即为-( );如果标的资产价格低于 ,收益为0。如果标的资产价格在 和 之间,收益为-( ),以上盈亏的计算没有考虑初始权利金。计算实际的盈利时,加上了初始权利金,这样,该策略的盈亏状况为:

最大盈利 =初始权利金 = 低执行价格期权权利金 – 高执行价格期权权利金;

盈亏平衡点 = 低执行价格 +初始权利金;

最大亏损 = 高执行价格 – 低执行价格 –初始权利金。

与牛市价差期权类似,熊市价差期权同时限制了标的资产市价向有利方向变动时的潜在盈利和标的资产市价向不利方向变动时的损失。熊市价差期权也可仅用看跌期权来构造。投资者购买执行价格较高的看跌期权并出售执行价格较低的看跌期权,如下图所示。

图 利用看跌期权构造熊市价差期权

六、红枣期权管理价格下行风险

红枣周K、日K线均线均呈现空头排列,盘面整体仍呈现较强的空头趋势,技术上看以逢高抛空策略为主,短期下方支撑关注9000元/吨,上方压力关注10000-11000元/吨。

通常来说端午节、中秋节、国庆节等传统节假日需求会增加,2024年6-9月份的红枣期货价格仍然处于回落当中,如果中秋节前后红枣价格仍然没有企稳反弹,则节后红枣大概率会补跌,特别是今年产量大幅回升背景下,红枣价格走势类似2019年和2020年同期走势,2024年的红枣期货价格也就是偏弱的价格走势。

进入9月份,红枣期货连续下跌七个交易日,已经下破万元大关至9300元/吨一线。

图:红枣期权组合策略建议

数据来源:格林大华期货研究所

9月2-9月9日红枣期货主力2501合约价格再跌至9000-9300元/吨区间,9-10月份关注新疆主产区红枣定产的情况,如果今年红枣丰产预期较强,可逢高进行卖出套期保值,郑州红枣期货主力2501合约支撑位可能降至9000-9200元/吨,压力位参考11000-12000元/吨。

红枣期权方面建议在2501合约上,操作上可以背靠9000元一线买入看跌期权管理尾部风险,(CJ2501-P-9000)同时在压力位卖出看涨期权在下跌行情中增强收益。另外,结合行情判断支撑位有效的情况下,也可以在下跌行情中构建熊市价差策略同时卖出更低行权价位的看跌期权),对冲9400~9000区间内的下跌风险。

七、后市展望和关键影响因素

9月初,新疆阿克苏、阿拉尔、兵团第三师部分地区出现了大风天气,造成了一定的落果,进一步影响了新季红枣的产量,但影响相对有限。新疆南疆地区在今年7月份持续高温天气,使得红枣落果率比较高。枣树的生长周期和坐果情况也影响了红枣的产量。枣树挂果情况受到多种因素的影响,包括密植园较多、枣园中心透气、光照不好、种植水平参差不齐、环割时间差异等,这些都可能导致挂果情况分化。

图:阿克苏产区最高温度和最低温度表

数据来源:WIND、格林大华期货研究所整

9月初新疆红枣的落果率受到多种因素的影响,包括不利的气候条件、生长周期内的管理问题等,这些因素共同作用,影响了红枣的产量和质量。9月份是新疆主产区新季红枣生长关键期,逐渐进入上色成熟阶段,天气因素显得至关重要。近期天气预报显示,新疆南疆阿克苏等地虽偶有降雨天气,但由于红枣种植面积广泛,气候干燥,蒸发强,局部天气影响或有限。

而且今年在主产区出现挂树的裂果上升,部分地区出现5%-10%的裂果率,这个比例要高于2023年,同时目前红枣进入了上干阶段,新季红枣采收时间将可能出现提前。新季产量和质量还存在不确定性,建议持续跟踪主产区天气情况。

今年二季度南疆区域天气回暖较快,土壤积温较好,使得枣树花期和坐果关键期提前,有利于红枣坐果并使得一、二茬花坐果占比较多。坐果关键期产区并无持续极端高温,一、二茬花坐果量较2023年明显提升,但部分枣弄反馈坐果量不及2022年。

图: 最近五年中国红枣供需平衡表

资料来源:钢联、林业统计年鉴、卓创, 格林大华期货研究所

红枣是中国特色农产品,中国红枣现货规模大,多年来产销量均位居世界首位,相关产业链主体丰富,整体避险需求较大。6月21日红枣期权首日挂牌合约包括标的月份为2409、2412及2501的红枣期权合约。上市红枣期权,能够为红枣“保险+期货”试点提供场内期权对冲工具,降低风险对冲成本,在保障果农收益的前提下减少保费支出,提升试点整体效益。

24/25年度产量增量可超额覆盖期初库存的减少,总供给量同比增幅明显,与22/23年度较为接近。现货价格走低后,消费预计同样恢复性增长,但24年国内非必须消费品消费整体表现相对较差,短期预计难有明显改善,因此预计24/25年度红枣消费略低于近年均值,从库存消费比来看,红枣供给明显转向宽松,价格上方承压,供需粗略预估与22/23年度较为接近。

2024/25年度目前来看红枣产量存在恢复性增产预期,红枣价格运行重心预计延续震荡走低态势。现货价格可能在9月份维持在9600-10000元/吨,期货价格将保持在8900-9500元/吨,在整体红枣价格弱势阶段,现货升水将持续,而当新季产量明确后将可能出现调整或变化。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号