文丨罗志恒(粤开证券首席经济学家、研究院院长)

北京时间9月19日凌晨,美联储议息会议决定降息50bp,将联邦基金利率目标区间下调至4.75%-5%,是2022年3月启动加息周期后的首次降息。

美联储为何降息?未来降息的节奏和力度如何?在当前形势下,全球大类资产又将向何处去?本文复盘了1995年以来美联储六轮降息周期内的大类资产价格走势,为新一轮美联储降息周期内的大类资产配置提供参考。

一、原因:美国通胀回落,劳动力市场降温,经济增长动能放缓,美联储采取预防性降息

(一)美联储的两类降息:预防性降息和纾困性降息

按降息目的分,美联储降息可分为两类:一类是预防性降息,在经济出现放缓迹象时,降息以预防经济衰退风险;另一类是纾困性降息,在经济陷入衰退或遭遇重大危机时,采取降息给予紧急补救。

过去三十年,美国共经历6轮降息周期,包括3轮预防性降息和3轮纾困性降息。3轮纾困性降息分别是应对1995年、1998年和2019年经济下行风险。3轮纾困性降息分别是应对2001年“互联网泡沫”、2007年次贷危机和2020年新冠疫情冲击。其中,2020年由于疫情冲击,美联储降息从预防性动机转变为纾困性动机。

1、预防性降息

1995年降息:失业率小幅上行、通胀回落,美国经济短期走弱。从经济基本面看,经济增长动能放缓。1995年4月失业率小幅上行,5月制造业PMI落入收缩区间,二季度美国GDP同比增长2.4%,较一季度回落1.08个百分点。从物价数据看,CPI同比增速持续回落,为降息打开操作空间。

1998年降息:失业率稳定,物价低迷,降息应对亚洲金融危机。受亚洲金融危机影响,全球经济增速放缓。为防止危机进一步蔓延,美联储将货币政策重心从抑制通胀转向应对衰退,结束加息,并立即开启降息。此时,美国CPI同比增速低于2%的政策目标,失业率稳定,是较为适宜的降息窗口期。

2019年降息:全球经济增速放缓,美国金融市场预警衰退。受贸易摩擦升级、国际贸易投资放缓影响,2019年全球经济增长疲软,多国央行宣布降息。2019年上半年,美国多项经济数据维持韧性,尚未显露衰退迹象,失业率创50年来新低,制造业PMI持续高于荣枯线,通胀水平低于2%的政策目标。但金融市场预示衰退风险,2019年8月,10年美国国债利率快速下行,10年期与2年期国债利率出现倒挂,9月美国短期融资市场爆发“钱荒”。

2、纾困性降息

2001年降息:互联网泡沫危机导致金融市场风险暴露,降息营造低利率环境,推动经济复苏和产业修复。2000年初,互联网泡沫破灭,美股大跌,2001年3月到2001年底,纳斯达克指数跌幅超60%,期间数千家互联网企业倒闭或被兼并。2001年1月美联储宣布降息,尽管当时美国实体经济尚未进入衰退,就业率和通胀市场稳定,但考虑到股市危机会导致财富缩水,影响消费和投资,经济衰退风险大幅提升。

2007年降息:美国次贷危机引爆全球金融危机,经济存在明显的下行风险。次贷危机导致美国企业和家庭的信贷收紧,房地产市场快速下行,失业率走高。随着次贷危机蔓延至金融市场,美国经济活动明显放缓,2008年,美国四季度GDP环比下跌8.5%,连续两个季度环比负增长触发技术性衰退。2008年底,美联储宣布降息至0-0.25%,开启零利率时代。

2020年降息:COVID-19冲击,社会和经济活动停摆,降息重启经济。2020年,新冠疫情席卷全球,美国实体经济和金融市场遭受巨大冲击。2020年,美国一季度GDP环比下跌5.3%,4月失业率飙升至14.8%,创历史新高;纳斯达克指数20个交易日内下降超30%。

(二)本次降息更偏向于预防性降息,延续美国经济和劳动力市场的韧性

美国高通胀压力缓解,劳动力市场降温。美国通胀持续降温,8月美国CPI同比增长2.5%,低于预期值2.6%和前值2.9%,连续5个月回落,创2021年3月以来的最低增速。美国8月季调后新增非农就业14.2万人,低于预期的16万人。美国失业率升至4.2%,较疫情以来3.4%的低点上升0.8个百分点。8月美国ADP(小非农)新增9.9万人,创2021年2月以来最低纪录。

当前美国经济增长动能放缓,但尚未显露明显的衰退迹象,制造业快速降温,服务业仍保持韧性。美国经济下行压力增加,美联储将2024年美国GDP的预期增速从6月会议的2.1%下调至2%。制造业动能边际回落,美国8月ISM制造业PMI为47.2%,连续5个月收缩;8月新增制造业非农就业人数下降2.4万人。服务业温和扩张,支撑美国经济维持韧性。2024年8月,美国ISM服务业PMI回升0.1个百分点至51.5%,就业、新订单、商业活动分项指数均处于扩张区间。美国零售和食品服务同比增长2.13%,较上月回落0.73个百分点;9月美国密西根大学消费者信心指数升至69,连续3个月走高。

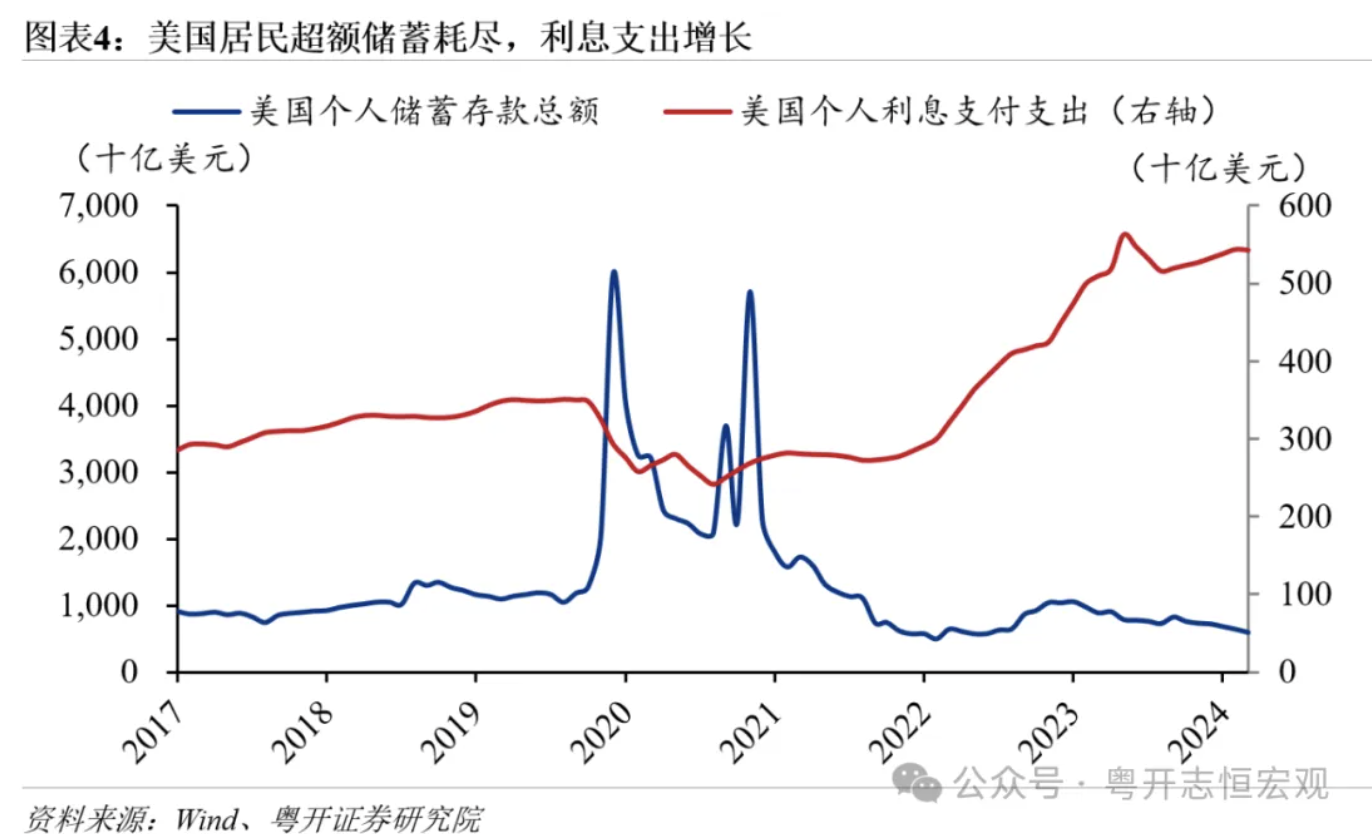

预计年内美国经济维持韧性,2025年经济下行压力逐步增加。当前美国经济整体有所降温,在不同部门间冷热不均,制造业遇冷、服务业火热。服务业是美国经济支柱,2023年服务业占GDP比重超80%,制造业占GDP比重仅10.3%。服务业持续增长,叠加美联储宽松的货币政策对冲经济下行风险,将支撑年内美国经济保持韧性。但随着就业放缓、居民部门超额储蓄消耗殆尽、利息支出快速增长,服务业增长动能边际回落,预计2025年美国经济下行风险逐步增加。

二、如何看待本次降息的力度及后续节奏?

回顾前六轮美联储降息周期,预防性降息的节奏较慢、降幅较小、持续时间较短,纾困性降息节奏更快、降幅更大,持续时间更长。开始于1995年、1998年和2019年的三轮预防性降息周期均进行了3次降息,单次降息幅度均为25bp,累次降息幅度75bp;开始于2001年、2007年和2020年的三轮纾困性降息周期分别降息13次、10次和2次,单次最高降幅分别为50bp、75bp和100bp。

从降息力度看,本次降息50bp略超预期,反映美联储对实现通胀目标更有信心,并加大对就业目标的支持力度。一是参考前几轮预防性降息的节奏,美联储首次降息不会太过激烈,均以25bp开始,本次降息50bp,略超预期。二是美联储对实现通胀目标的信心增强,通胀对降息的掣肘减弱。FOMC下调美国2024年PCE通胀预期至2.3%,6月会议预期为2.6%,美联储称“委员会对通胀可持续滑向2%的信心更足”。三是劳动力市场风险进一步上升。FOMC将年底失业率预期从4.0%上调至4.4%,鲍威尔表示“如果7月议息会议时有就业数据公布,可能在7月份就会降息”。

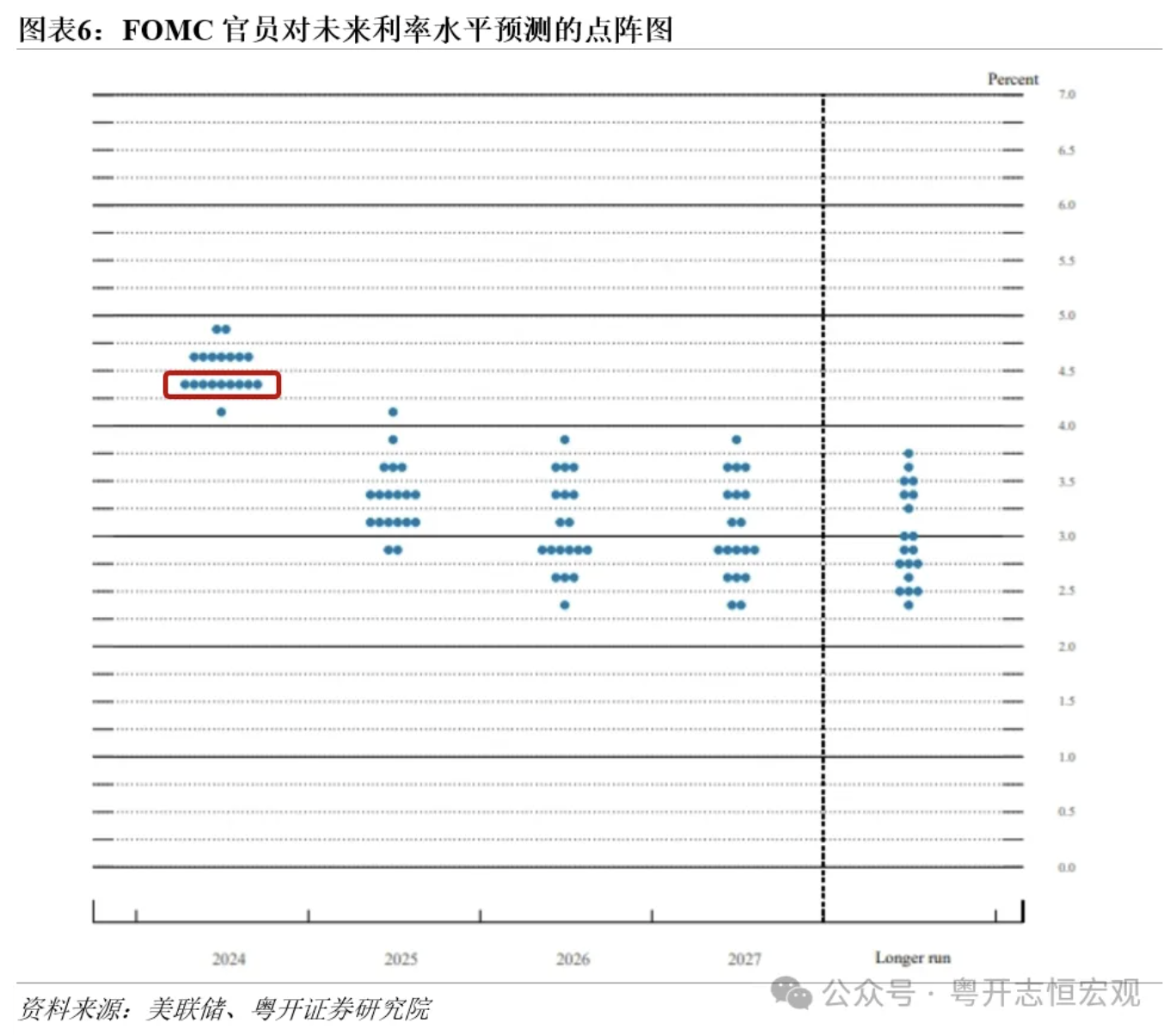

从降息节奏看,预计11月、12月还有2次降息,单次降幅为25bp。美联储采取“数据依赖”策略,后续降息操作“边走边看”。点阵图显示,美联储2024年将累计降息100bp,即在9月降息50bp后,之后2次会议还有合计50bp的降息幅度。一是在美国经济没有明确证据进入实质性衰退前,美联储不必连续激进降息。二是目前美国治理通胀的任务尚未完成,通胀水平回到合意水平的路径影响美联储的降息决策。鲍威尔称“如果经济保持稳健且通胀保持顽固,可能会更缓慢地调整政策。”但与此同时,要警惕金融市场、地缘政治冲突等风险导致美国经济快速下行,美联储或将加大降息力度。

三、以史鉴今:美联储降息对全球大类资产价格的影响

(一)复盘:历次美联储降息,全球大类资产走势

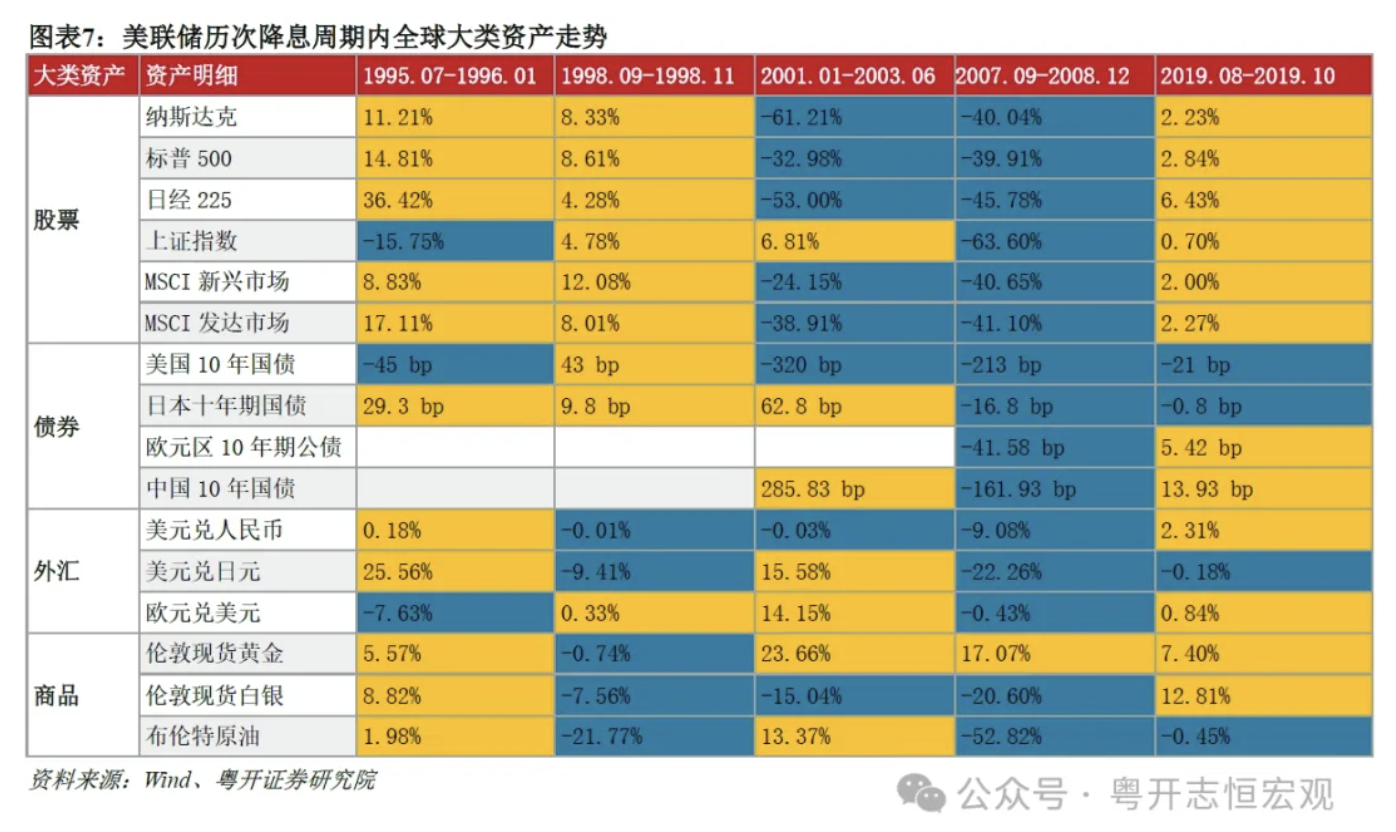

本文复盘了1995年以来美联储5轮降息周期全球大类资产表现。其中,考虑2020年疫情冲击导致流动性危机,美联储降息周期内全球大类资产价格普跌,因此未包括2020年的降息周期。

整体看,美债和黄金胜率更高,股市在纾困性降息周期内下跌,美元承压。预防性降息周期内,股市、黄金、美债多数上涨,美元承压。其中,1998年得益于美联储的快速响应,美国经济基本面显著修复,缓解衰退担忧,美股大幅上涨,黄金和美债等避险资产小幅下跌。纾困性降息周期内,黄金和美债均上涨,股市和美元下跌。由于预防性和纾困性降息力度差异,黄金和美债在预防性降息期间的平均涨幅小于纾困性降息。

1、股票市场表现

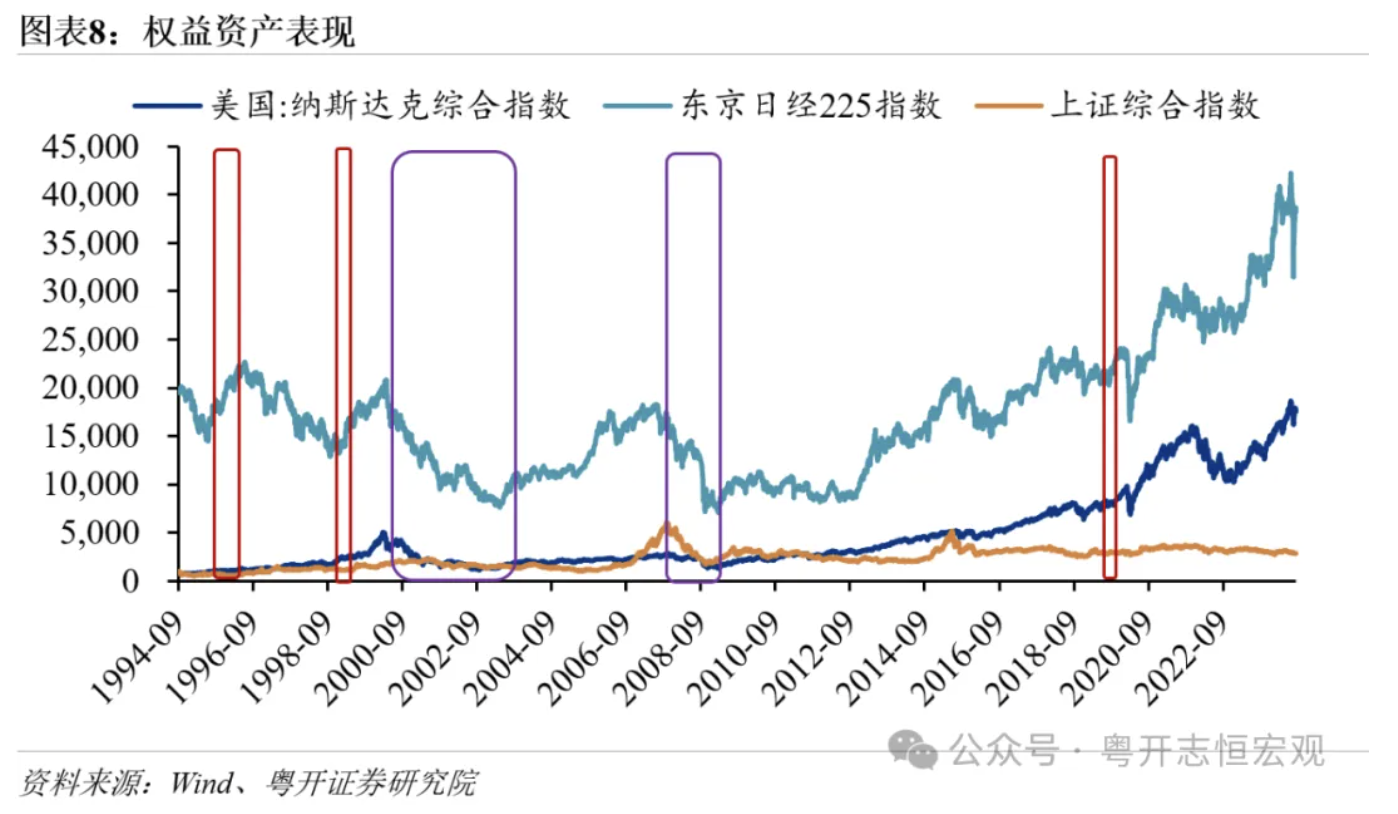

股票市场由经济基本面决定,在纾困性降息周期内,美股均上涨,在预防性降息周期内,美股均下跌。根据股利贴现模型(DDM),股价=企业盈利/(无风险利率+风险溢价)。分子端的企业盈利,主要受经济和企业基本面影响。分母端是无风险利率和风险溢价,无风险利率一般是指国债利率,受货币政策影响;风险溢价反映投资者风险偏好程度和要求的回报率,受市场情绪影响。美联储基于不同原因的降息,对权益资产的的影响有质的区别。在预防性降息周期内,降息刺激经济,带动企业盈利预期上涨,无风险收益率下行。受多方面利好因素影响,降息显著提振美股。而在纾困性降息周期内,经济出现实质性衰退,降息虽为股市提供增量资金,但投资者风险偏好下行,企业盈利基本面受损,导致整体股价估值持续下行。因此,决定美股表现的本质因素仍是美国的经济基本面。

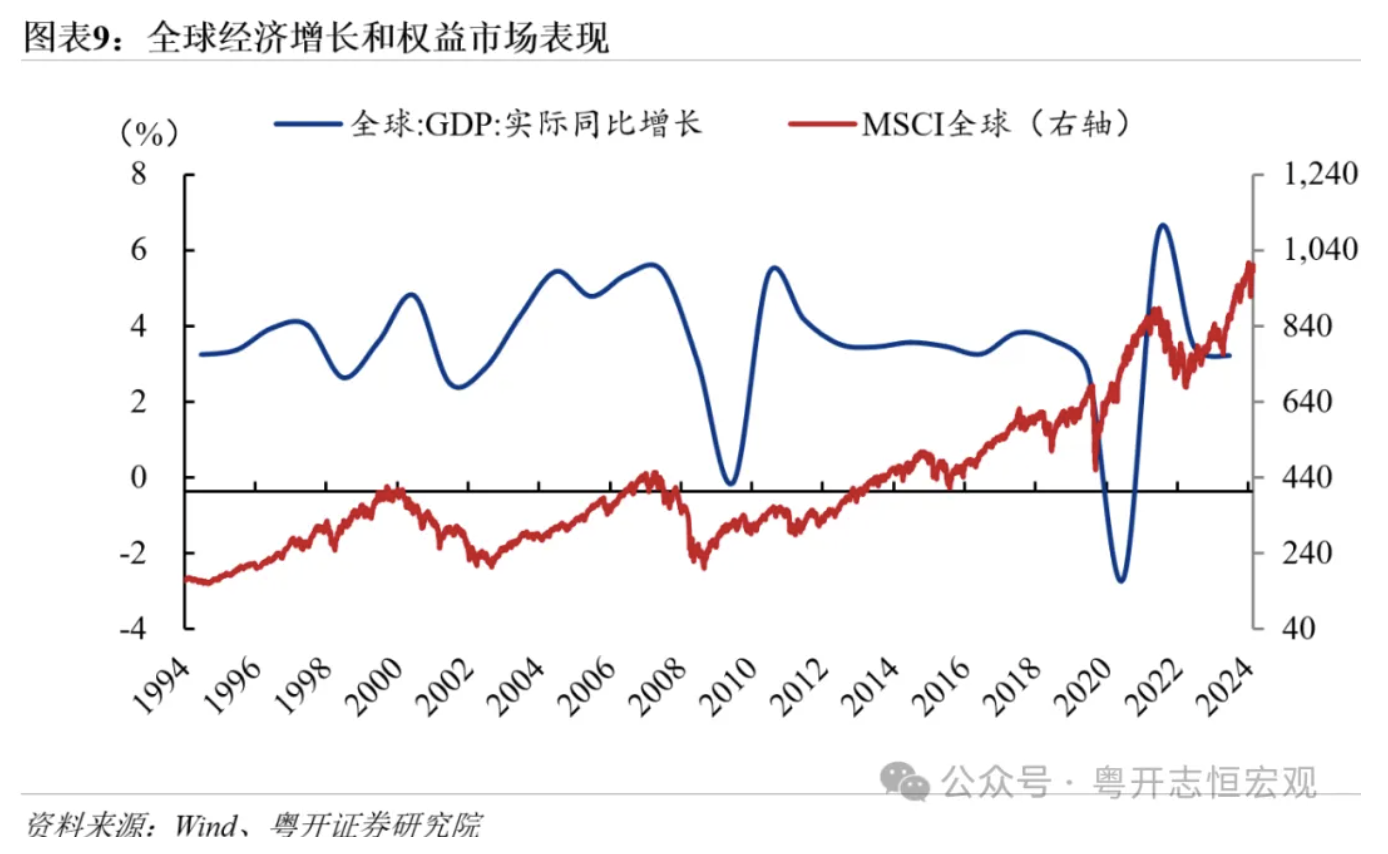

全球主要股票市场与美股相关性较高,美联储降息对A股的影响逐步增强。美联储降息对全球股市产生两方面影响,一是降息释放流动性,为全球市场提供增量资金。二是美国经济对全球经济的影响外溢。股市是经济的晴雨表,若美国经济衰退风险上升,并向全球传导,将带动全球经济增速显著放缓,股市下跌。对于A股,自2001年中国加入WTO以来,中国经济与世界经济的关系愈发紧密,我国资本市场的开放进程也不断提速,美联储降息对A股的影响逐步增强。最近3轮降息周期,A股与全球主要市场的走势保持一致。

2、债券市场表现

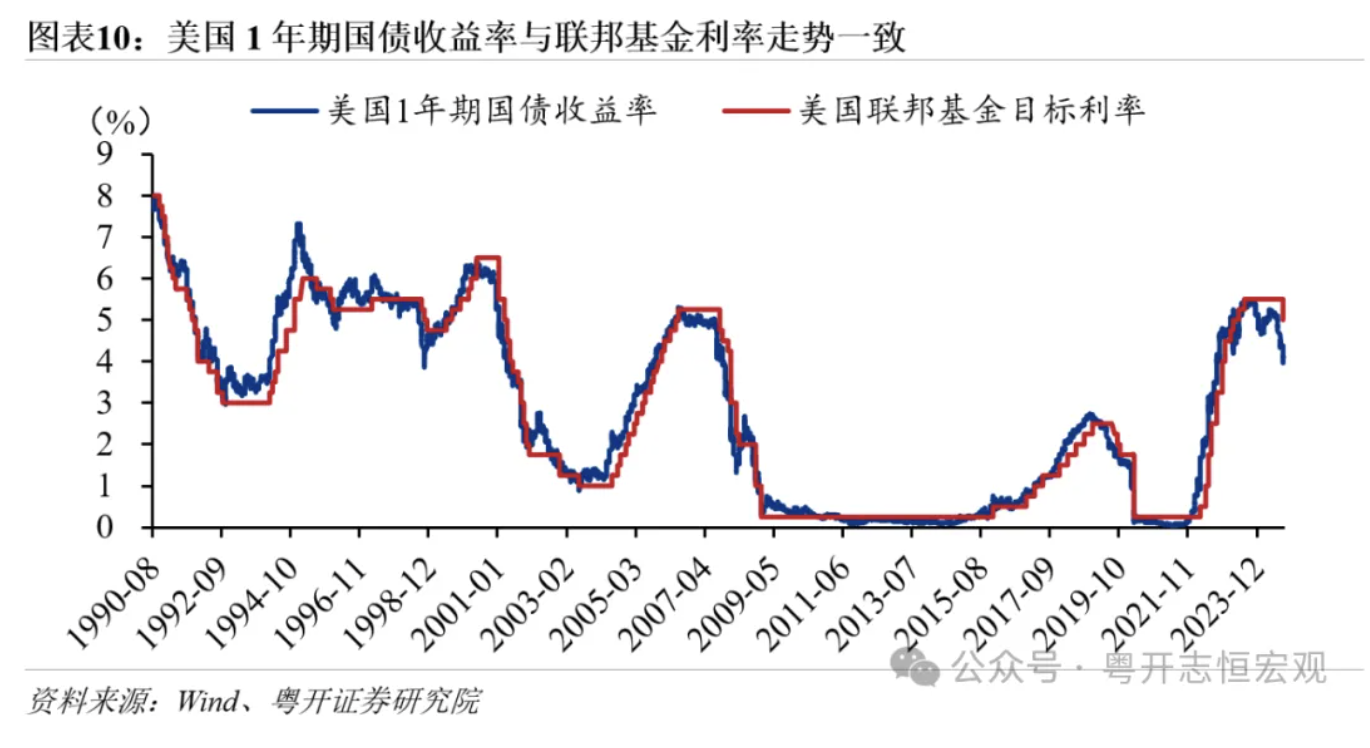

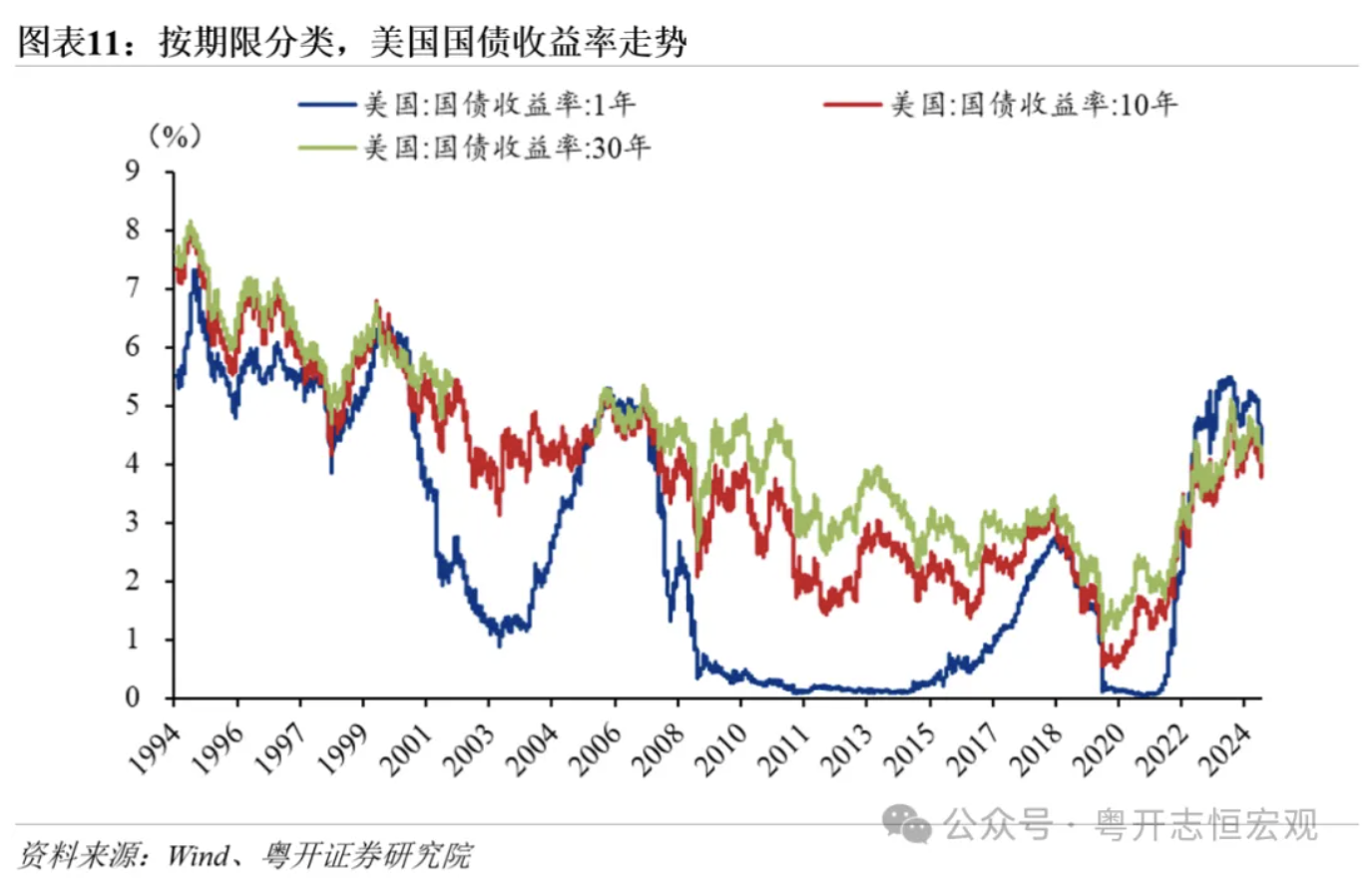

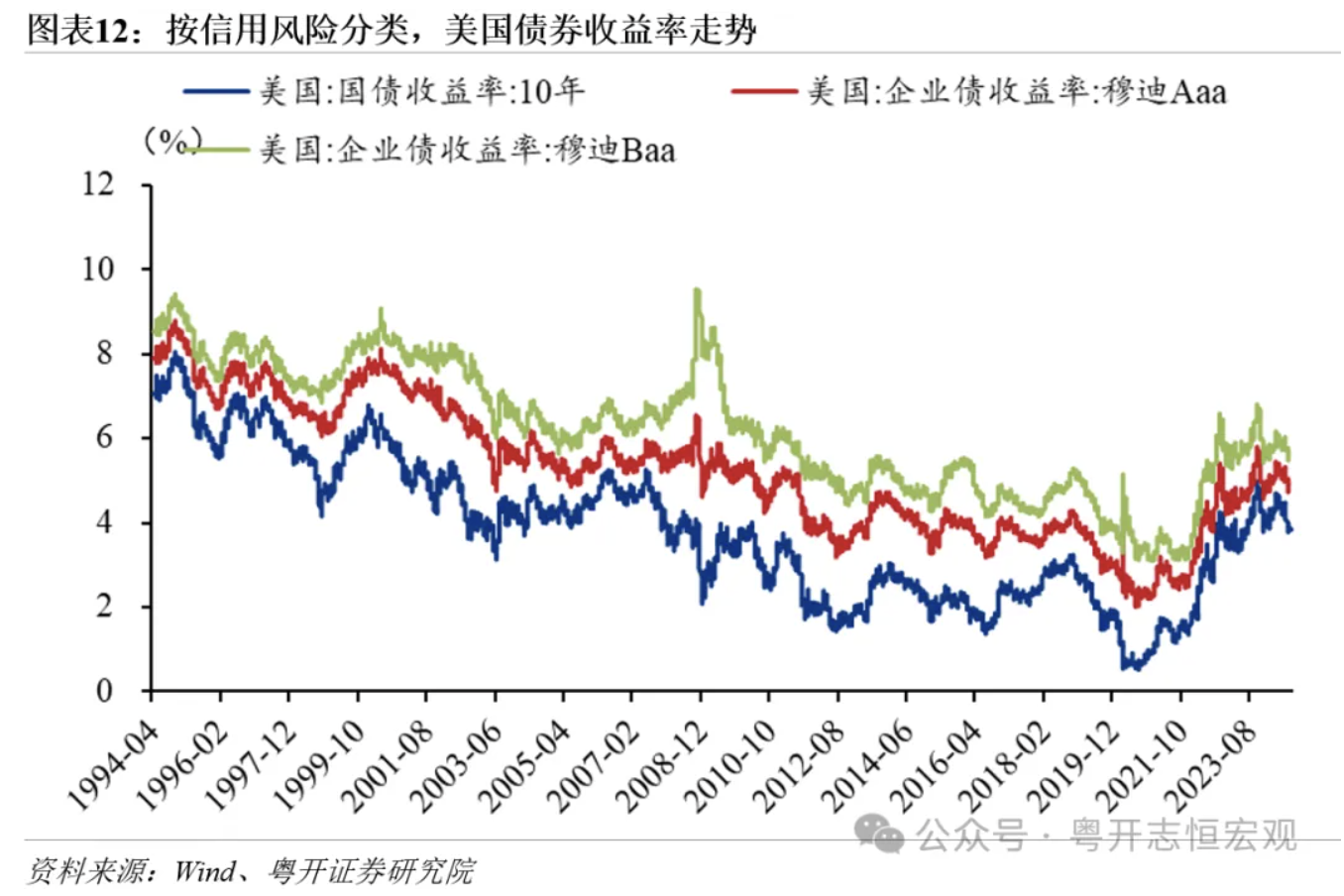

美债表现较为强劲,短期限、低风险的债券受降息提振较大。在5轮降息周期中,美债4次上涨(1995年、2000年、2007年和2019年)。分期限看,短期限债券受降息提振力度较大。美国1年期国债收益率与联邦基金利率相关性较高,降息带动1年期国债收益率定价下调。而10年期美债收益率是一个综合性指标,其定价反映了市场对美国经济基本面、未来通胀和风险偏好的预期,因此10年期国债定价受降息单一因素的影响较小。过去六轮降息周期内,美国1年期和10年期国债收益率分别累计下降988bp、585bp。分信用风险看,债券信用风险越低,收益率降幅越大。过去六轮降息周期内,美国10年期国债、穆迪Aaa级企业债、穆迪Bbb级企业债收益率分别累计下降585bp、下降350bp和上涨14bp。

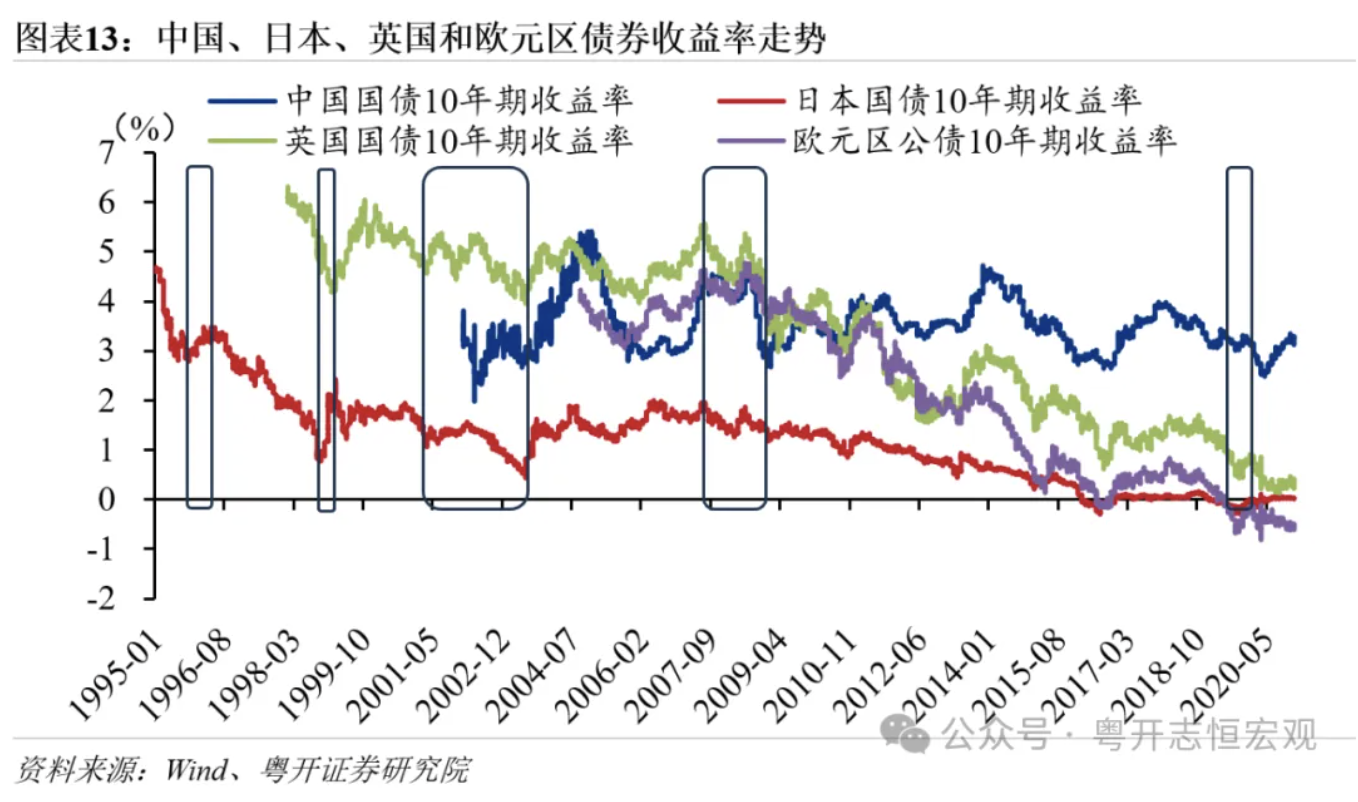

中债、日债、英债、欧债走势相对独立,与美联储货币政策的相关性较低。各债券市场定价主要受各市场经济基本面和货币政策影响。复盘美联储历次降息周期,中债、日债、英债、欧债走势相对独立,无明显规律。

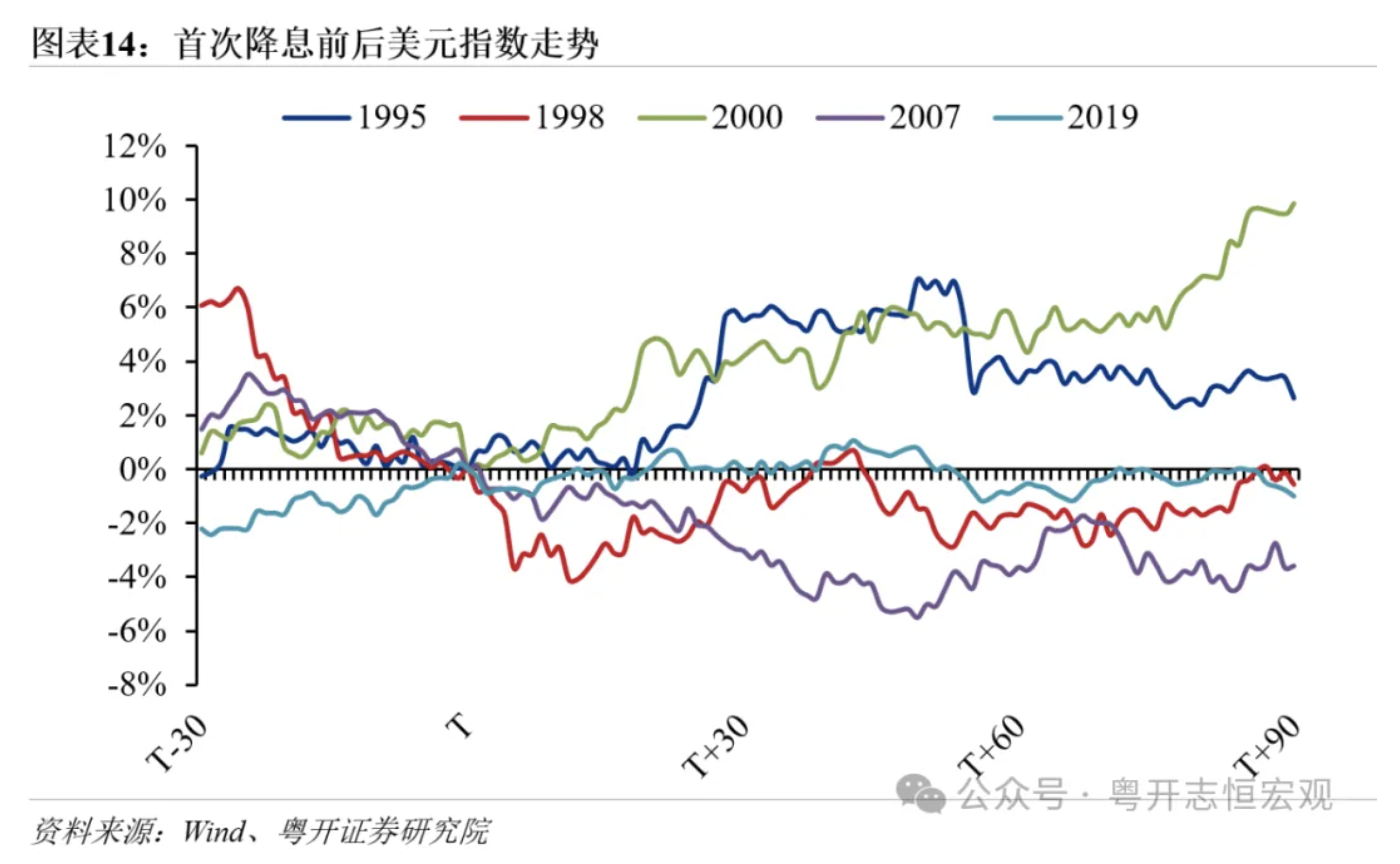

3、外汇市场表现

美元短期承压,中长期走势受美国经济的相对强弱以及全球避险情绪等因素影响。美联储降息,美元贬值压力增强。然而汇率还受到国内外经济基本面相对强弱、国际贸易形势、流动性、避险情绪等多方面因素影响。因此,在美联储首次降息之后的3个月内,美元走势难以预测,整体有涨有跌。例如,1995-2002年,受益于美国经济复苏、亚洲金融危机和互联网泡沫破灭的避险情绪,美元维持了长达7年的强美元周期,期间美联储3轮降息并未扭转美元强势表现。

日元、人民币和欧元汇率走势相对独立。受国际贸易、经济基本面相对强弱和本国货币政策等因素影响,美联储历次降息周期内,日元、人民币和欧元等非美元汇率走势相对独立。

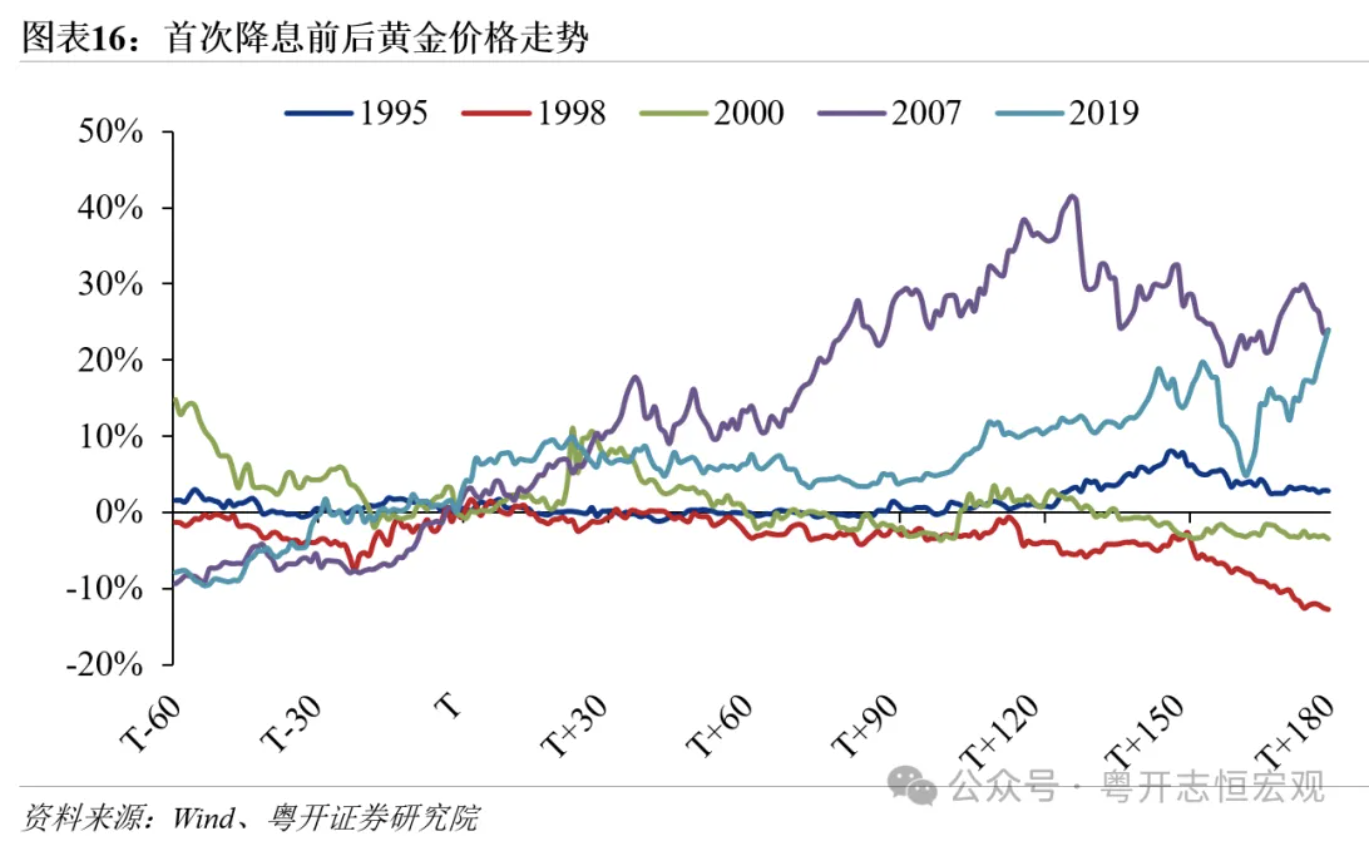

4、黄金价格表现

黄金胜率较大。美联储5轮降息周期内,黄金价格4次上涨(1995年、2000年、2007年和2019年),2007年首次降息3个月后,黄金价格涨幅达27.2%。黄金兼具金融和货币双重属性:在金融属性下,黄金价格受通胀水平影响,因其“零票息”特征,黄金价格与实际利率负相关,与通胀水平正相关;在货币属性下,美元超发、信用泛滥,叠加地缘政治冲突不确定性,各国央行增持黄金,为黄金价格提供长期支撑。在通胀水平回落、美元承压、避险情绪等多重因素支撑下,美联储降息周期内,黄金价格大概率上涨。

(二)本轮降息对大类资产的影响:美债和黄金占优,美股短期调整,美元大幅下行概率不大

对于股市,降息释放流动性提振美股。当前美国经济基本面延续韧性,降息释放流动性,为股市提供增量资金,利好美股。但由于美国大选和货币政策路径的不确定性以及当前美股较高的估值水平,也要警惕美股的回调风险。

对于债券资产,美债确定性较高,下行斜率趋缓。在本轮降息周期内,美债收益率将持续下调。美债利率下行斜率取决于美国经济基本面,当前美国经济“硬着陆”概率较低,美联储降息节奏偏缓,预计美债收益率曲线斜率趋缓。

对于外汇市场,美元承压,但延续韧性的美国经济对美元有所支撑,日本加息以及全球避险情绪或支撑日元走高。截至2024年9月17日,美元指数30个交易日内下降2%,对人民币、日元、欧元等主要货币贬值。但考虑到美联储预防性降息节奏和力度偏缓,美国经济保持韧性,相对其他经济体仍然较强,或对美元形成一定支撑。对于日元,日本重启加息以及美国经济的不确定性,日元成为避险选择,多重因素或支撑日元反弹。

对于黄金,短期有回调风险,中长期或仍在上涨周期。美联储降息对黄金价格产生支撑,但本轮黄金出现明显“抢跑”行情,截至2024年9月17日,2024年伦敦现货黄金价格涨幅近25%,本次降息落地或出现利好兑现后的回调风险。中长期看,在全球“去美元化”、地缘冲突加剧等因素支撑下,黄金价格或仍处于长期上涨周期。

四、美联储降息对我国经济和大类资产的影响

美联储降息为国内货币政策打开操作空间。货币政策需兼顾内外平衡。从外部环境看,美联储降息对国内进一步降准降息的掣肘有望减轻。美联储开启降息周期,美债收益率下行,美元承压,对人民币汇率的压力减轻,货币政策的外部约束逐渐减轻、政策空间逐步打开。从内部环境看,当前经济的主要矛盾是国内有效需求不足引发的供需失衡,建议宏观政策要持续用力、更加给力,该降准降准,该降息降息,提振居民消费和企业投资需求。

美联储开启降息周期有利于对冲全球经济下行风险,支撑中国出口延续韧性。从量上看,宽松的货币政策缓解美国经济下行压力,若没有大的风险事件冲击,美国经济延续韧性,对我国出口形成支撑。从价上看,美元大幅贬值的可能性较低,人民币升值对中国出口商品竞争力的影响相对有限。

美联储降息对国内股市、债市和人民币汇率偏利好。全球流动性宽松有助于为中国股市提供增量资金,我国货币政策空间增大将带动债券收益率下行,美元承压有利于人民币汇率稳定。

(文章首发于作者微信公号“粤开志恒宏观”。文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com。)

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号